- Evolution

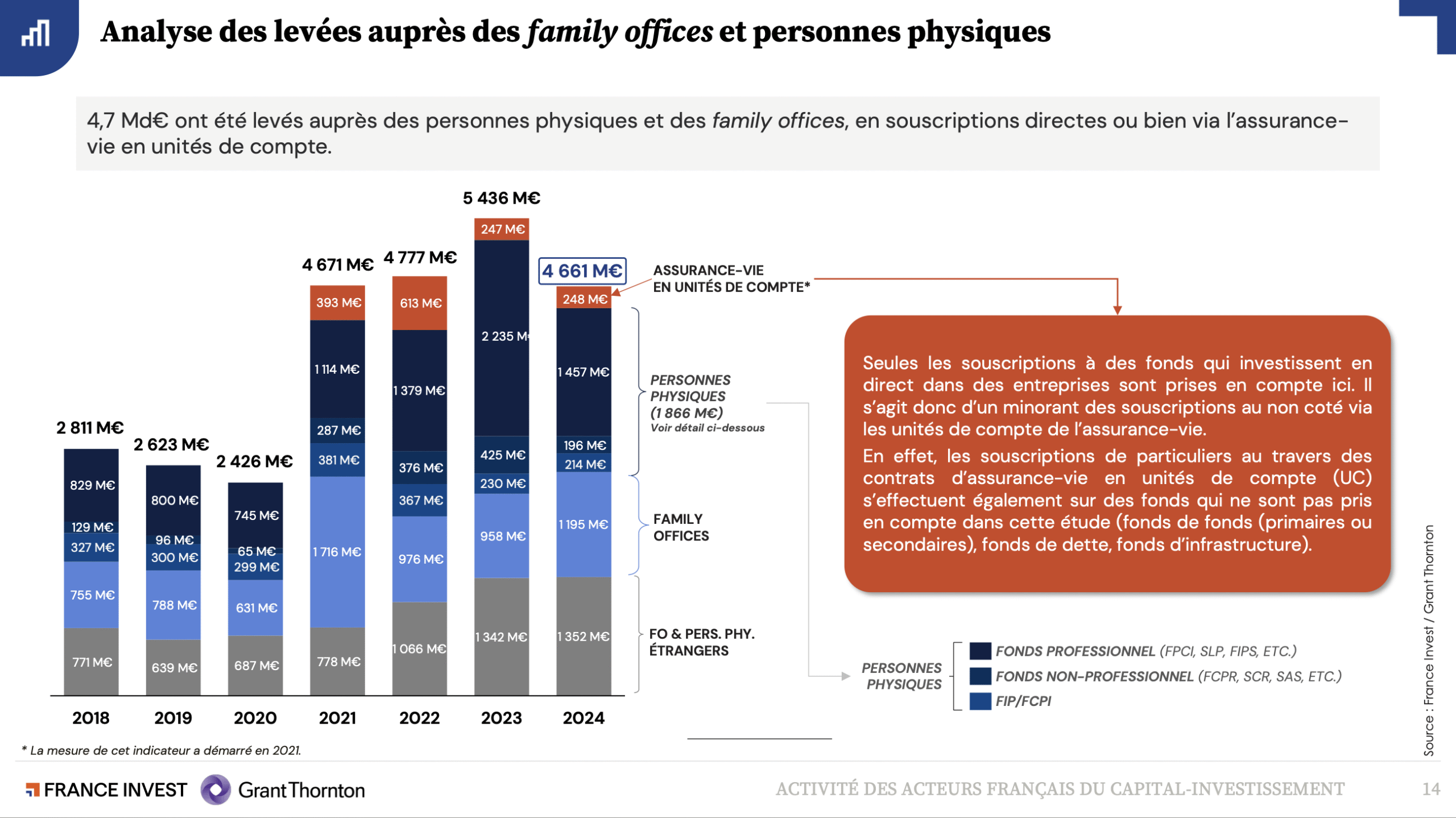

Le capital-investissement, longtemps réservé à une élite d’initiés — family offices, grands institutionnels, caisses de retraite — entame depuis quelques années une mue décisive. En 2024, selon le rapport annuel de France Invest, les investisseurs particuliers français (hors Family Offices et assurance vie) ont injecté 1,866milliards d’euros dans le non-coté, marquant une hausse significative par rapport aux années précédentes ( à l’exception du record de 2023 à 2,890 milliards )

. Cette progression, loin d’être conjoncturelle, traduit une tendance de fond : l’irrésistible démocratisation de l’accès au private equity.

. Cette progression, loin d’être conjoncturelle, traduit une tendance de fond : l’irrésistible démocratisation de l’accès au private equity.

En ceci concerne l’assurance vie, ce mouvement s’opère principalement à travers des fonds retail — 117 recensés en 2024 — dont 71 sont aujourd’hui référencés dans des contrats d’assurance-vie, support d’investissement bien connu des Français. Ce relatif succès repose sur plusieurs piliers :

- Une structuration pédagogique et accessible, avec des frais moyens contenus à 2,62 %.

- Un appel de capital immédiat à l’entrée, simplifiant l’expérience investisseur.

- Des performances attrayantes : 5,5 % en moyenne annuelle, 5,8 % pour les fonds evergreen.

Mais un autre canal de démocratisation émerge : le crowdfunding equity. Il s’agit ici d’investissements directs, souvent en capital ou obligations convertibles, dans des start-up ou PME en recherche de financement. Les plateformes comme Sowefund, WiSEED ou Tudigo proposent des tickets d’entrée dès 1 000 €, séduisant une nouvelle génération d’investisseurs désireuse de soutenir l’économie réelle.

Pourtant, le tableau est plus nuancé qu’il n’y paraît. Car qui dit accès direct à une entreprise, dit aussi risque de concentration extrême : une seule société, souvent en phase d’amorçage, avec un horizon illiquide et un taux d’échec élevé.

Entre 2021 et 2023, le crowdfunding equity en France s’établit de la manière suivante :

Année | Montant levé | Nombre de projets | Montant moyen/projet |

2021 | 57 M€ | 522 | ≈ 109 k€ |

2022 | 150 M€ | – | – |

2023 | 263 M€ | 488 | 543 k€ |

Pour limiter les risques, il faut investir dans au moins une dizaine de dossiers — une discipline difficilement tenable pour le grand public.

- France Invest : bilan de long terme et défis structurants

Depuis plus de dix ans, France Invest publie un benchmark de performance du capital-investissement hexagonal. Le résultat est constant et robuste : un TRI net de 12,7% sur 10 ans fin 2024, supérieur aux principaux indices boursiers. Cette surperformance ne tient pas du hasard mais de l’accès privilégié à des sociétés non cotées, souvent à fort potentiel, restructurées ou accompagnées activement par les équipes de gestion.

Mais cette performance s’accompagne de contraintes temporelles fortes : les fonds ont souvent une durée de vie de 10 à 12 ans, prolongeable. L’AMF, soucieuse de protéger les investisseurs non-professionnels, a d’ailleurs imposé un encadrement plus strict de la communication autour des durées et conditions de sortie. Le plafond de 15 ans devient la norme réglementaire.

- Fonds evergreen : une révolution silencieuse

Les fonds evergreen, par opposition aux véhicules traditionnels à durée fixe, incarnent une innovation majeure. Ils permettent une souscription continue, une entrée immédiate dans un portefeuille vivant, et surtout, une liquidité périodique, généralement trimestrielle.

Avantages principaux :

- Accès fluide, sans « closing » spécifique.

- Valorisation régulière, meilleure lisibilité.

- Réinvestissement automatique des sorties (secondaires, cessions).

Mais cette souplesse a un coût :

- L’équilibre entre entrées et sorties doit être piloté en permanence.

- Une « liquidity sleeve » (réserve liquide) est maintenue, potentiellement au détriment de la performance.

- En cas de crise, les demandes de rachat peuvent dépasser les seuils autorisés, forçant les gérants à appliquer un prorata ou à suspendre les rachats.

- Les evergreen PE cotés aux États-Unis : essor et sophistication

Aux États-Unis, plusieurs grands gestionnaires ont lancé des fonds evergreen spécialisés en capital-investissement. Le plus emblématique est sans doute le Hamilton Lane Private Assets Fund (HLPAF).

Caractéristique | HLPAF (private equity) |

Spécialisation | Capital-investissement mondial |

Ticket minimum | 25 000 $ |

Liquidité | 5 %/trimestre, prorata possible |

Structure juridique | Registered closed-end fund |

Support institutionnel | Fondations, HNWIs, RIAs |

Suspension passée | Non (à ce jour) |

HLPAF a franchi la barre des 4,35 milliards de dollars d’actifs en 2024, doublant presque ses encours en deux ans. L’ensemble des fonds evergreen spécialisés PE (Hamilton Lane, Ares, Partners Group, BlackRock) ont collecté entre 35 et 40 milliards de dollars en 2024. On recense désormais plus de 530 fonds ouverts aux États-Unis, représentant près de 700 Md $ d’encours, en croissance de +8,4 % sur un an.

Ces fonds répondent à un double objectif :

- Ouvrir le private equity aux particuliers fortunés (mass affluent).

- Proposer une alternative semi-liquide aux portefeuilles classiques.

Les prévisions sont ambitieuses : d’ici 2035, ces véhicules pourraient représenter jusqu’à 20 % du marché mondial des actifs privés, soit 2 700 Md $.

Références

- France Invest – Rapport 15 avril 2025:https://www.franceinvest.eu/etude-non-cote-accessibilite-pour-les-epargnants-2024/

- Hamilton Lane Private Assets Fund (HLPAF) : hamiltonlane.com

- Alternatives Watch – Croissance des fonds evergreen : alternativeswatch.com

- Crowdfunding en France (2023) – Baromètre Mazars / Financement Participatif France : financeparticipative.org

- TurboCrowd – État du marché européen du crowdfunding : turbocrowd.it